看股票的平台 巴菲特最新动作:减持了他钟爱的美国银行

Inconel 713C在800℃长期时效会析出少量σ相,但对性能无明显影响,该合金适合于制作在900℃以下工作的燃气轮机的涡轮转子叶片、导向叶片和整铸涡轮以及其他高温零件,可供圆棒型母合金锭以及各种铸件。

她说,奥拉氟是个在欧洲被广泛应用的好原料,兔头妈妈把它引进到了中国。进口过程中经常会遇到的难题,包括断货等问题就不提了。但是,作为奥拉氟在中国最大的客户,哪怕占到了他们在中国销量的95%,依然无法拿到关于奥拉氟的核心信息,致使公司无法做更多的配方的创新、独立论证和临床论证等。

来源:华尔街见闻

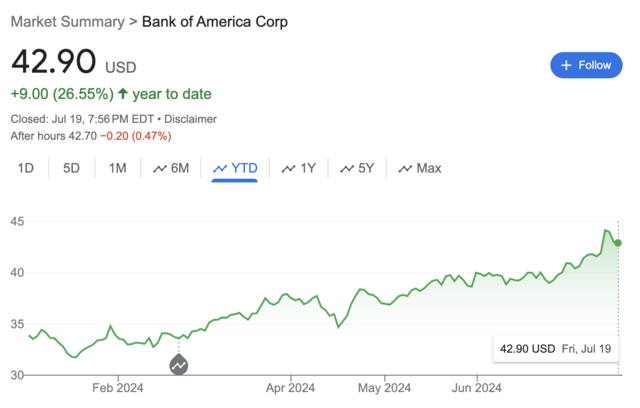

在7月17日至19日之间,巴菲特旗下伯克希尔·哈撒韦陆续完成了几笔交易,累计出售了价值约14.8亿美元的约3400万股美国银行股份,交易的执行价格从每股43.13美元到44.07美元不等。

在美国银行发布了超预期的Q2财报之后,巴菲特出手减持了这家他最钟爱的银行股,这被认为是“股神”投资者组合的一次重要调整。

据周五公布的一份公开文件,在7月17日至19日之间,巴菲特旗下伯克希尔·哈撒韦陆续完成了几笔交易,累计出售了价值约14.8亿美元的约3400万股美国银行股份,交易的执行价格从每股43.13美元到44.07美元不等。

此次减持后,伯克希尔·哈撒韦仍持有约9.99亿股美国银行股份,价值超420亿美元,依旧是该银行的最大股东之一。这些股份由伯克希尔·哈撒韦的多个子公司分别持有,涵盖了从保险公司到金融机构,且在集团复杂的所有权结构中没有重复计算。

减持动作前,美银刚刚发布财报

巴菲特的此次减持,发生在美国银行公布Q2财报一天后。周二,美国银行披露了二季度财报,营收和利润双双超出分析师预期。

因第二季度业绩表现强劲,美国银行的股价目标经历了一系列调整,其中Phillip Securities将该行股票评级从买入下调至中性,但将其2024财年收益预期上调了8%,理由是净利息收入增加,以及来自财富管理和投资银行服务的费用收入上升。BMO Capital Markets也将其远期预期上调了2%,原因是高于预期的非利息收入和股票回购的预期上升。

与此同时,Evercore ISI也因投资者对美国银行2025年净利息收入扩张前景的乐观情绪,上调了美国银行股票的目标股价。

不过,二季度财报显示,作为该行最大收入来源之一的净利息收入降至137亿美元,低于分析师预期的 138 亿美元。

美国银行的市值高达3354.9亿美元,有分析称,尽管伯克希尔·哈撒韦最近减持了股份,但美国银行在某些领域的表现依然强劲。

过去12个月,该公司的股息增长了9.09%。美国银行不仅连续54年维持了股息,而且还提高了股息,证明了其财务稳定性和对股东友好的政策。

过去一个月,美国银行股价上涨了7.9%,今年至今累计上涨26.55%。

巴菲特和美国银行的渊源

作为伯克希尔的第二大持仓,美国银行也是伯克希尔最赚钱的公司之一。巴菲特对美国银行的投资始于2011年金融危机后,当时他以50亿美元投资于美国银行的优先股,并获得了购买普通股的权利,这些优先股的股息收益率为6%,年收入为3亿美元。

有分析称,这笔投资不仅为美国银行注入了信心,也为其创造了巨大的账面利润,使得该行的股价很快飙升。

不过,这些优先股还附带认股权证,可以每股7.14美元的价格认购7亿股美国银行普通股。

2017年,巴菲特最终使用了上述权利并进行了额外的股票购买,增持美国银行股份,以远低于当时股价的每股7.14美元购买了美国银行股份,使其成为伯克希尔·哈撒韦持仓最多的股票之一。自最初投资以来,巴菲特已增持了3亿多股。

2023年,因为几家备受瞩目的银行倒闭引起了市场对该行业的担忧,巴菲特和他的团队抛售了几家不同银行股的股份,但他从未出售过其美国银行的任何股份。在当年伯克希尔公司的股东大会上,巴菲特重申了他非常喜欢这家银行的管理层。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 看股票的平台